Dói na conta, no cartão, na fatura e dói em frente ao espelho. As dívidas incomodam todas as pessoas envolvidas: geram gatilhos de ansiedade, é motivo de atrito em relacionamentos e afetam até a visão que temos de nós mesmos. Não é apenas o bolso que sofre com elas.

Isso é o que nos diz a pesquisa Raio-X dos brasileiros em situação de inadimplência, realizada pelo Instituto Locomotiva e pela MFM Tecnologia entre os dias 19 e 28 de setembro de 2022. Muitos brasileiros inadimplentes — 84% dos entrevistados — declararam que a situação afeta o seu estado emocional; 82%, que prejudica a sua autoestima.

Ao todo, a pesquisa ouviu 1.020 homens e mulheres com mais de 18 anos. Dessas, 298 declararam estar inadimplentes, 474 disseram estar com as dívidas em dia e o restante — 248 pessoas — afirmou estar totalmente livre das dívidas. Além de tudo isso, a pesquisa também revela outros fatos curiosos que denunciam o cenário econômico do país.

Autoestima em baixa e incerteza em alta

Com a alta da inflação, entre outros fatores, subiu também o número de pessoas que não conseguirão, com certeza, quitar todas as suas contas atrasadas. Cerca de 9% dos inadimplentes afirmaram isso na pesquisa, ante 2% na pesquisa anterior. Além disso, outros 8% também informaram que acham que não conseguirão quitar seus débitos, contra 3% na última pesquisa.

Esses dados demonstram uma forte queda na capacidade de pagamento dos brasileiros endividados. No panorama geral, o percentual de brasileiros endividados que acreditam serem capazes de pagar as dívidas acumuladas caiu de 73% para 59% entre 2021 e 2022.

Diante desse cenário desafiador, essa parcela da população precisa rever quais são as suas prioridades no carrinho de compras para adaptar seus hábitos de consumo à nova realidade; deixam de comprar uma besteirinha aqui, comer um hambúrguer ali, e assim vão repensando e adequando seus gastos.

No entanto, apesar da retração no volume de compras, que de fato acontece, os hábitos não desaparecem por completo. Hoje em dia, há muitas possibilidades de crédito, parcelamento, boletos mensais, entre outras, a que podemos recorrer. Daí vem o principal vilão de toda essa história.

O maior vilão é o cartão de crédito

Há quem não goste de spoiler, mas podemos dizer que esse título não é nenhuma surpresa. O queridinho cartão de crédito, que todos nós conhecemos e usamos, é o principal responsável pelo acúmulo de dívidas no Brasil.

Apesar da brincadeira, cartão de crédito é coisa séria. Em nosso país, a taxa de juros desses cartões chega a ultrapassar 300% ao ano. No top 3 vilões, estão também o empréstimo ou financiamento com bancos e financeiras e o cheque especial, em segundo e terceiro lugar, respectivamente. No ranking da pesquisa, apenas o quinto lugar é ocupado por um item de lazer, que são os gastos com o celular; ainda assim, podemos considerar esta uma conta básica hoje em dia, levando em conta que usamos o celular por diversos motivos: desde assistir a vídeos fofinhos de pets até acompanhar aulas online.

Na mesma linha, podemos dizer que metade da lista, ou seja, a grande maioria dos vilões são gastos básicos para qualquer pessoa. Cartão de crédito, empréstimos e cheque especial podem ser usados para o lazer e também nas compras de supermercado, por exemplo; contas de consumo como luz, água e celular; impostos como IPTU e IPVA; e por aí vai.

Veja os percentuais do restante da lista:

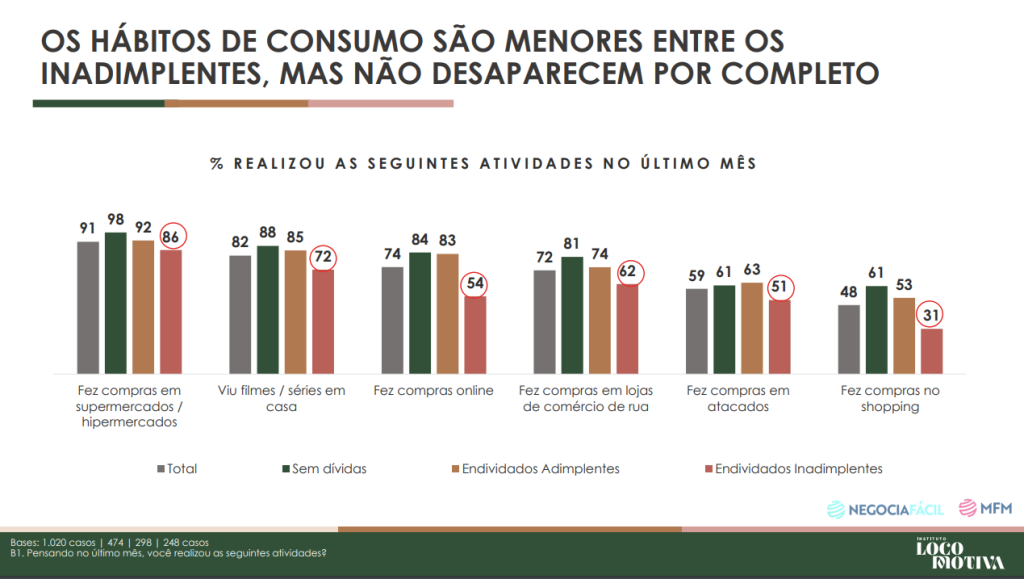

Hábitos de consumo mais comuns

Como é de se esperar, as compras básicas assumem a maior parte da carteira dos brasileiros. Entram aqui os gastos em supermercados e/ou hipermercados, índice que apresenta a menor variação entre pessoas sem dívidas e endividados, adimplentes e inadimplentes. Nenhuma surpresa por enquanto. Esta é a regra, afinal: garantir o sustento básico e o pão de cada dia é prioridade para todos nós — e uma questão de sobrevivência.

As compras em shoppings estão no polo oposto: essa foi a atividade que mais sofreu com o cenário de incertezas e a queda do poder de compra dos brasileiros. É comum “segurar a mão” nas atividades de lazer para tentar equilibrar as contas, mas a pesquisa traz uma informação curiosa que vai na contramão dessa tendência.

Assistir a séries e filmes em casa continua sendo um programa que a maioria considera essencial; os entrevistados não deixam essa atividade de lado. Mas sejamos cautelosos: o gráfico que revela essa curiosidade considera apenas se a atividade foi realizada ou não. Então, é de boa intenção assumirmos que não é possível saber o dinheiro investido nesse momento de lazer, nem a frequência com que cada pessoa a praticou durante o período da pesquisa.

Aliás, se considerarmos que os valores dos serviços de streaming são acessíveis e pagos mensalmente, podemos manter o momento cinema em casa sem comprometer o nosso planejamento financeiro, certo?

Veja o gráfico abaixo:

Rodízio de contas

O gráfico acima apresenta apenas seis opções de atividades; não distingue uma compra on-line de alimentos ou de roupas para o trabalho, por exemplo, de uma compra por puro lazer. Também não envolve esportes, como alugar uma bicicleta ou patins para andar pelo centro da cidade.

Nessa balança supercomplexa de considerar o peso de cada atividade e escolher a dedo para onde vai cada fração do dinheiro, é comum adotarmos um “rodízio” de contas. O estudo confirma que essa prática foi adotada pelos endividados: cerca de 60% dos entrevistados disseram ter atrasado alguma conta para pagar outra mais urgente nos últimos 12 meses.

Planejamento e consórcio

Pode parecer surpresa para você, mas o consórcio não está entre os vilões do endividamento — sequer foi mencionado em toda a pesquisa. Isso é um bom sinal, e está de acordo com o que já sabemos e defendemos por aqui.

O consórcio é uma ótima opção para planejar e construir seu futuro — livre, leve e solto: livre dos juros altos, leve, com parcelas que não pesam no bolso, e solto para aproveitar a realização dos seus sonhos.

Na prática, fazer um consórcio é uma forma de construir seu patrimônio sem se apertar.

Entre em contato e agende uma conversa com um de nossos consultores para conhecer os detalhes e todas as possibilidades que a Gruppi pode oferecer a você.